热门文章

· 悦达起亚探索零售新模式,森那美上海启之悦起亚旗舰店与伊士曼威固松江旗舰店签署合作协议

· 可能是20万级最好开的混动车,领克07 EM-P全场景驾控无忧

· 花有约春不误 全新英仕派带你开启春日有品出游

· 文旅IP热度攀升,驾驭英仕派畅享“型”走的品质

· 打造世界一流的商用车企业 东风公司实施商用车“跃升工程”

· 问界新M7 更高级的智能辅助驾驶终于到来,带来全新驾驶感受

· 高性能还要高安全,极狐阿尔法S5麋鹿测试高达82.8km/h

· 双田混动技术之争 全新英仕派插混版 VS第9代凯美瑞双擎

· 解锁假期美力密码,让欧拉为女性力量加点“氧”

· 《与凤行》主演林更新代言皓瀚荣耀版,为通勤更新

· 一起拼,一定赢!北汽集团旗下福田汽车携手北汽男篮书写热血梦想

· 强者当红,旗迹与共!新红旗HS5 50万辆纪念版限量登场

· 迎仕柏度假城 LOVE OUR PLANET客房套餐带来游玩新体验

· 噪音危害超乎想象,中国重汽皮卡6大妙招破解噪音困扰

· 现代汽车IONIQ 5 N斩获世界年度性能车 展现新能源领域技术实力

· 问界M9首次OTA升级完成,华为“无图智驾”迈向新高度

· 城区无图NCA领航全量推送,问界新M7全国有路就能开

· 欧拉好猫再获殊荣 以满分成绩斩获C-EVFI五星安全评价

· 春季出游已开始,问界新M7引领出行新风向

· 东风汽车与中汽中心签署深化战略合作协议

· 高质量发展拾阶而上攀新高 ——北京奔驰整车累计产量突破五百万辆

· 问界新M7不断上扬,3月首周销量稳居行业领先地位

· 宁德时代用一块电池,把理想推向纯电市场

· 暖心护航春运旅途 东风汽车彰显央企担当

热门视频

热门标签

19年第8批新能源车推广目录分析

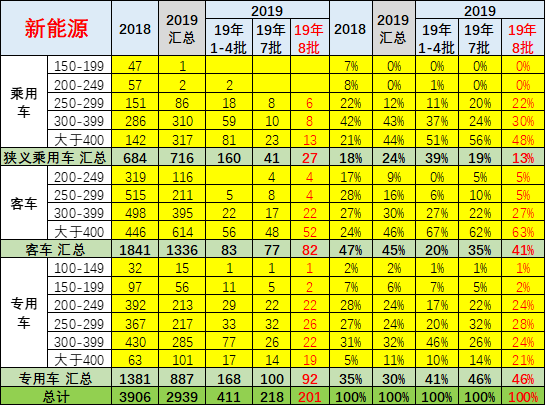

2019年9月9日,工业和信息化部在官方网站发布了第323批《道路机动车辆生产企业及产品公告》。申报本批《公告》的汽车汽车生产企业532户。同时,本批公告中发布了《新能源汽车推广应用推荐车型目录(2019年第8批)》,共包括83户企业的246个车型,其中纯电动产品共78户企业229个型号、插电式混合动力产品共8户企业9个型号、燃料电池产品共4户企业8个型号。

2019年的第8批目录也是面对新补贴阶段的市场要求,目录体系日益完善,其中分为三类车型分别对应满足2019年补贴技术标准、2018年补贴技术标准和不满足补贴技术标准的车型。

本期目录车型的续航500公里的车型大量推出,电池密度超170W/千克的乘用车车型也有推出。乘用车延续充分竞争的技术升级之路。客车产品的低成本,客车磷酸铁锂电池的140-160W/千克的占比也在提升。专用车产品的磷酸铁锂占比剧烈提升,能量密度也在降低趋势,实现低成本的应对趋势。

本月进入的高端乘用车相对较多,对纯电动的发展也是相对较好的。

一、历年新能源目录推进总体情况

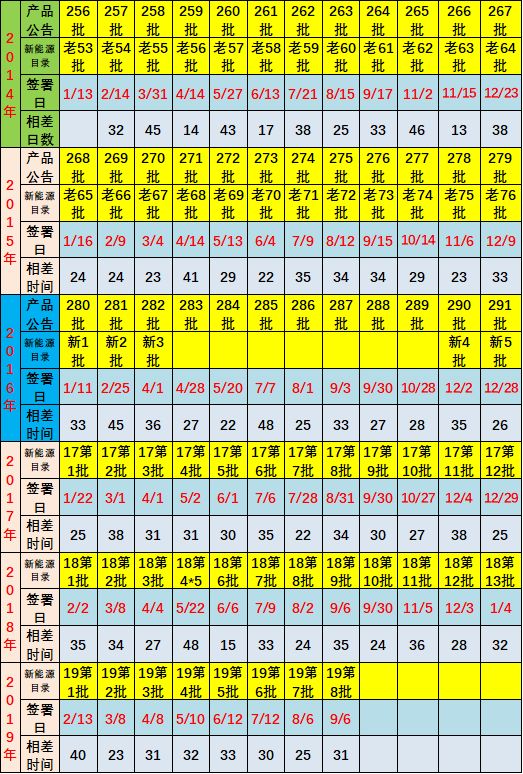

1、19年第8批目录跟随公告发布

本次的323批目录是2019年第8批目录,也是基本符合每年每月必有1批的汽车企业及车辆产品目录的发布惯例。

2019年新补贴政策已经发布,对应车型公告的19年前8批的公布,过渡期后符合19年新能源车补贴标准的上牌目录也有丰富的资源。

2、新能源车目录的车型数量稳定提升

此次发布的目录车型分为三类:

A、符合《关于进一步完善新能源汽车推广应用财政补贴政策的通知》(财建[2019]138号)产品技术要求的新能源车型

B\符合《关于调整完善新能源汽车推广应用财政补贴政策的通知》(财建[2018]18号)产品技术要求的新能源车型

C\其他新能源车型.

这样的分类也是很清晰的。

19年第4批目录的数量230款相对第3批的178款较多,相对前期的18年第4批304款的水平相对较少。

19年第5批目录的数量2132款符合19年补贴标准的,但大部分是前期目录的重审,全新332款相对第4批的较多,而且客车和专用车较多。

19年第6目录的数量新补贴的车型202款相对第5批的较多,而且客车和专用车较多。

19年第7目录的数量228款相对第6批的较多,而且狭义乘用车和专用车较多。

19年第8目录的数量210款相对第7批的较多,而且狭义乘用车和专用车较多。

19年主要是客车目录减少,客车市场潜力小、目录相对较少,尤其是插混和快充的目录车型不是很多。

19年老标准的客车仍是较多,体现了客车的技术提升远不如环保的概念。

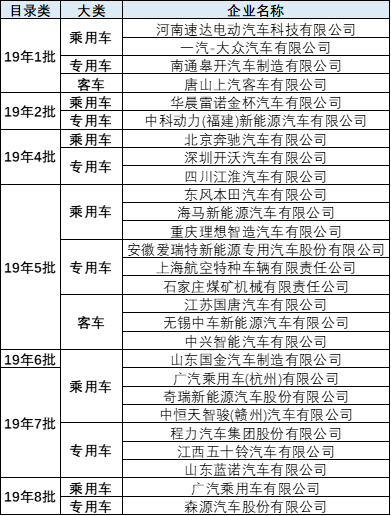

4、本批目录的新厂家

5月新进入新能源车推广目录的厂家较丰富。东风本田终于进入新能源的目录,这也是重要的利好新能源的事情。客车的四川现代也进入客车目录,其他的进入专用车的相对属于延伸扩张型的。.

6月进入目录的主要是国金汽车的新能源车。

7月的较多,国机志俊、广汽杭州等都是单独的新能源企业。

8月的没有新进入,广汽乘用车和河南森源汽车等改名的较多,体现了企业的调整战略思路。

5、专用车目录鼓励大型化货车产品

根据GB/T 15089-2001,N1类指最大设计总质量不超过3500kg的载货汽车;N2类指最大设计总质量超过3500kg,但不超过12000kg的载货汽车;N3类指最大设计总质量超过12000kg的载货汽车。

此次的超过3500kg的载货汽车相对较多,很好的产品延伸。尤其是N3类产品大幅增长。

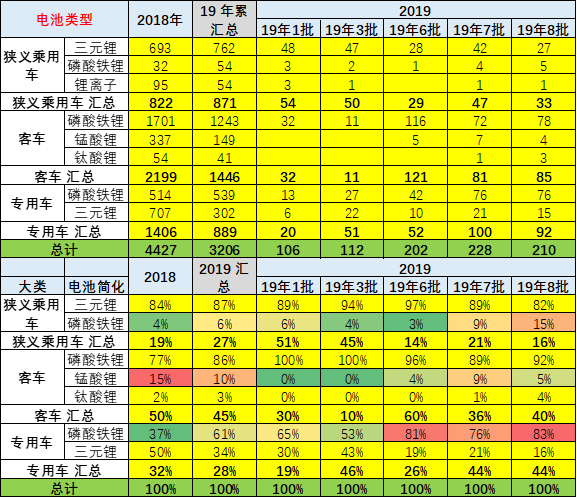

二、新能源车型电池种类特征

新能源车的电池的提升表现较突出,三元的优势快速明显,19年估计要回归磷酸铁锂。乘用车的电池主要是三元为主。18年第1-8批纯电动乘用车的三元锂占比达到87%的车型分布。19年第8批下降到82%。

客车的电池是纯电动基本是磷酸铁锂,锰酸锂的客车也是占比很高的,尤其是插混的客车大部分是锰酸锂。

专用车的目录是磷酸铁锂和三元锂的共同推动,18年的磷酸铁锂达到37%,19年是61%,提升也较快。

专用车这样的新能源普及的低成本低水平效果明显,不利于产业提升。

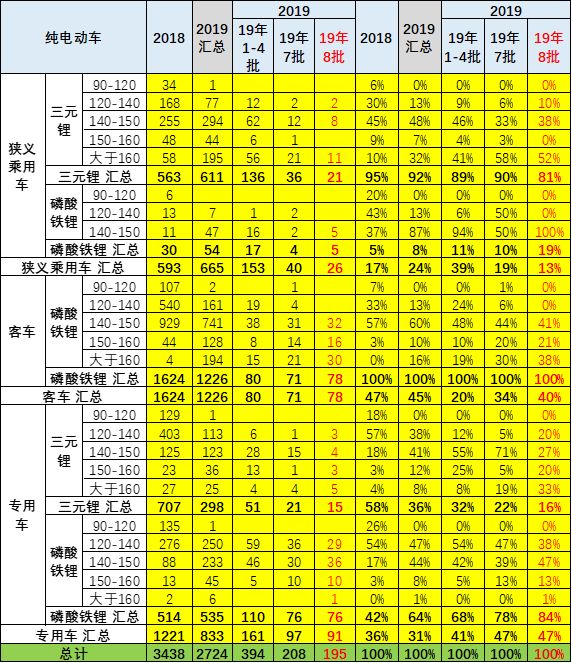

三、纯电动新能源车能量密度特征

以上为纯电动且非快充的电池的特征。19年纯电乘用车的能量密度的提升也是较快,19年第8批乘用车高于120的占到100%。140瓦以上占到90%,其中140-150瓦的纯电三元电池的达到38%。160瓦时每千克以上的继续增长到52%。

19年客车电池提升很快,磷酸铁锂能量度突破160。19年第8批磷酸铁锂的电池的能量密度达到120以下为0%.。由于客车的竞争相对充分,大部分客车企业都能实现140的补贴鼓励要求。客车目前主要贴着补贴推动,但高于160瓦/千克的新品也是已经成为占比38%的新品主流,低密度的拿补贴少。

专用车相对于客车和乘用车电池表现稍差,目前磷酸铁锂中占据极高的比例,,成为低端技术的降级特征。前期的基本都在120-140区间内。2019年1-8批转入140-160能量密度。

四、新能源车续航里程特征

19年第8批目录的纯电动乘用车平均续航里程提升较小,主要是低续航的推出较多。目前的车型是400公里以上的增加很多,250-300公里的续航增加较多。

考虑到未来的新能源积分作用减弱,未来的低续航力里程的车型也会有增长。

五、新能源乘用车的综合特征

1、本批纯电动乘用车新品指标

主力车型的产品分布在4.4-4.7米主力区间。前期的主力是2.7米左右的产品,19年3米车仍有,但3.6米的产品也增多,长城欧拉的产品潜力也是较大。

目前新推车型的产品逐步中型化,在4.4-4.6米形成较多推出。

目前大型车相对较多,4.4米以上车型较多,产品指标表现较好。但随着新能源车的市场化选择,中大型电动乘用车的产品推出和市场选择仍有明显差距,新形势下的新品有不确定性的表现。

本次推出的车型的续航里程普遍在400公里,其中广汽传祺、长安、比亚迪等的车型达到500公里,续航能力相对较强,而且从电耗系数来看,相对来说都优于平均水平的30%以上,应该能拿到比较高的补贴。

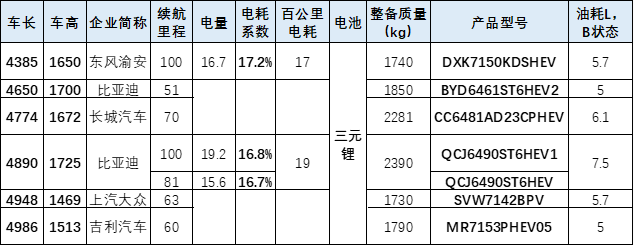

2、插电混动车型指标分析

由于插电混动的车型测试标准有漏洞,导致插混车型的油耗似乎很低,近期国家调整测试和指标公布方式,因此实际的插混车型的油耗表现也就更为清晰。

工况纯电续驶里程低于80km的插电式混合动力乘用车B状态燃料消耗量(不含电能转化的燃料消耗量)与现行的常规燃料消耗量国家标准中对应限值相比小于70%。工况纯电续驶里程大于等于80km的插电式混合动力乘用车,其A状态百公里耗电量满足与纯电动乘用车相同的要求。

此次吉利新能源制造的车型也是列入插混序列,B状态燃料消耗量不高,其发动机的备胎效果应该也是较好的。